【栃木県中小企業団体中央会 事業推進部主催】「2022年度 インボイス制度対応セミナー」開催のお知らせ

令和5年10月1日より始まる「インボイス制度」に向けて、事業者が行うべきポイントを解説します。 多くの事業者の方は「インボイス制度」への対応が終わっていません。しかし、「インボイス制度」では、特に免税事業者の取引価格に影響が出る可能性 が高いです。だからこそ、早めに学び、対応をしていく必要があります。

このセミナーでは、「インボイス制度」において「自社がすべきことは何か?」を考え、行動のキッカケになることをお伝えします。

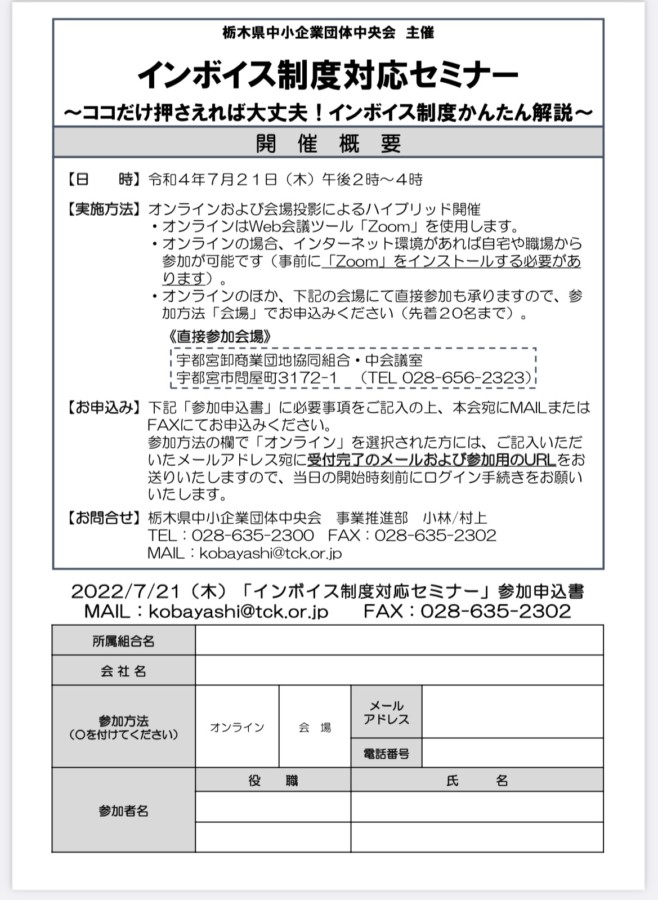

セミナー詳細

お申し込み方法

栃木県中小企業団体中央会 事業推進部※FAXでのお申し込みは申し込み用紙を印刷、必要事項をご記入の上お送りください。

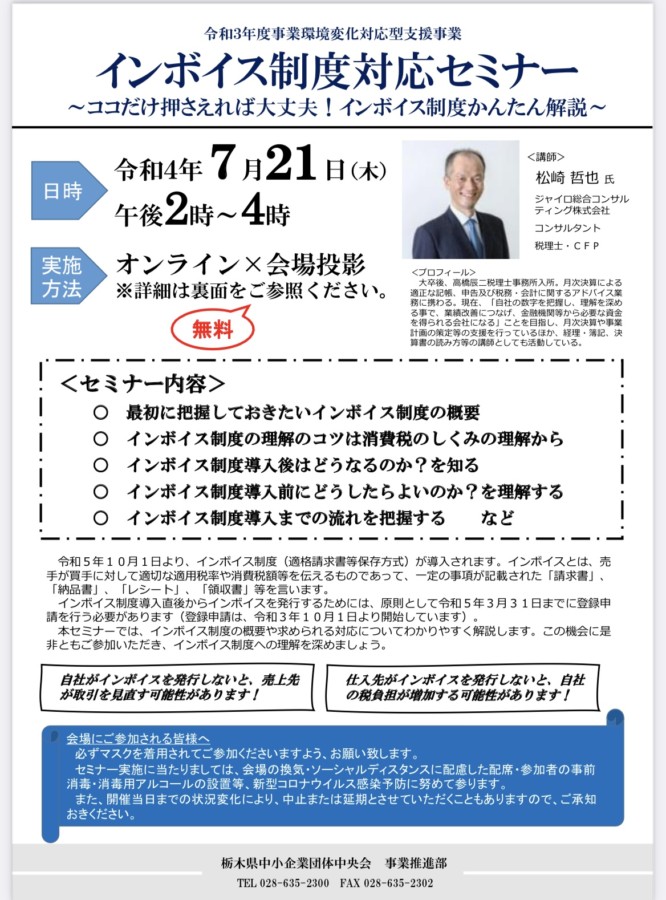

| 日時 | 令和4年 7月21日(木)午後2時~4時 |

| 会場 | Zoomによるオンライン開催 または宇都宮卸商業団地協同組合・中会議室(20名) |

| カリキュラム | ○ 最初に把握しておきたいインボイス制度の概要 |

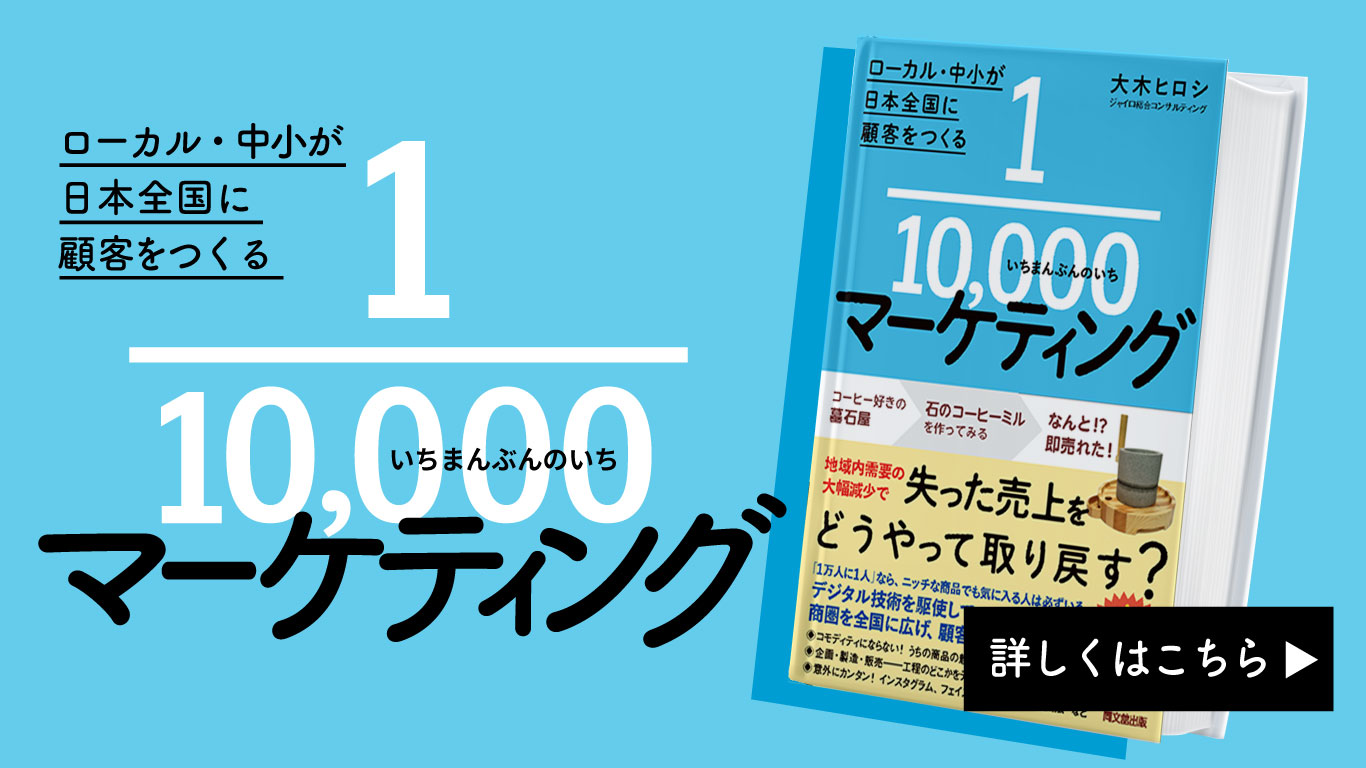

| 担当講師 | ジャイロ総合コンサルティング 松崎 哲也(まつざき てつや) |

| お問い合わせ | 栃木県中小企業団体中央会 事業推進部 TEL 028-635-2300 FAX 028-635-2302 MAIL:kobayashi@tck.or.jp |

セミナーチラシ

セミナー概要

2022年7月21日に開催された栃木県中小企業団体中央会によるインボイス制度のセミナーは、インボイス制度の基本的な内容とその対応方法についての説明が中心でした。セミナーは主に、適格請求書保存方式(通称インボイス制度)の導入に向けて中小企業が準備すべき事項を明確にすることを目的としています。

インボイス制度の背景と重要性

セミナー冒頭では、消費税法の改正により、2023年10月からインボイス制度が導入されることが説明されました。これにより、消費税を適切に徴収し、税務申告の透明性を確保することが求められます。特に中小企業にとっては、取引先との関係や経営方針に大きな影響を与える可能性があるため、早期の準備が重要です。

基本的な対応策

講師の松崎哲也氏は、具体的な対応策として次の3つを挙げました:

- 登録申請: インボイス発行事業者として税務署に登録し、適格請求書発行事業者の番号を取得する。

- 請求書の対応: 発行する請求書や領収書に、取得した登録番号や適用税率、消費税額を記載する。

- 受領書の確認: 取引先から受け取る請求書が適格請求書の要件を満たしているか確認する。

具体的な手続き

インボイス制度対応の具体的な手続きとしては、以下の点が重要です:

- 登録申請:適格請求書発行事業者になるためには、税務署に登録申請を行い、登録番号を取得する必要があります。これは、課税事業者であることが前提条件です。

- 請求書の内容:請求書には、登録番号、取引内容、適用税率、消費税額を明記することが求められます。これにより、取引先が仕入税額控除を行う際の証明書として機能します。

- 確認と保存:自社が発行した請求書の控えを保存し、取引先から受け取った請求書が適格請求書の要件を満たしているかを確認する必要があります。

セミナーのポイント

セミナーでは、以下の点も強調されました:

- 消費税の徴収と納税:消費税を適切に徴収し、納税するための体制整備が必要です。これには、請求書の形式や内容の見直し、システムの導入が含まれます。

- 教育と周知:従業員や取引先に対して、インボイス制度の内容と重要性を理解させることが重要です。これにより、適切な運用が可能になります。

- コストと効果:インボイス制度対応のためのコストは発生しますが、制度導入の目的や効果を理解し、長期的な視点で取り組むことが求められます。

最後に

インボイス制度は、中小企業にとって重要な転換点となります。早期の準備と対応が求められ、適切な情報収集と対策を講じることが不可欠です。このセミナーを通じて、参加者は制度の基本を理解し、具体的な対応策を学ぶことができました。

SNSでセミナーの様子をチェック

#ジャイロのセミナー

開催セミナー

- 【起業・創業・事業者 相談窓口 ビジネスコネクト ふじのみや富士宮市役所主催】「2025年度 創業支援セミナー」開催のお知らせ

- 会員企業様向けセミナーカリキュラム一覧 - 法改正と人材課題に対応する実践型セミナー

- 【防府商工会議所 × 防府市中小企業サポートセンター CONNECT22主催】「2025年度 今、目標に向かって大きな一歩を。創業準備ゼミ(全3回)」開催のお知らせ

- 【宮城県東部地方振興事務所主催】「2025年度 採用に繋げる!企業PR動画講座」開催のお知らせ

- 【くろかわ商工会 大和事務所主催】「2025年度 経営者のための はじめてのAI活用セミナー」開催のお知らせ

セミナーレポート

- 【プレスリリース】弊社代表が蕨商工会議所のブログにセミナーレポートが掲載されました。

- 農林水産省関東農政局様にて「チラシ作成研修〜効果を最大化するデザインとコピーライティング」を開催、noteにて詳しい内容を公開しました

- 各SNSの特徴とGoogleビジネスプロフィールを活用した新たな宣伝方法

- 中小企業AI活用セミナー開催レポート - 実践的な導入と業務効率化のポイント

- カスタマーハラスメント対策セミナー開催レポート:専門家が語る効果的な予防と対応